Předně bychom si měli říct, co slovo krize ve finanční branži vlastně znamená. Krizí můžeme nazvat období, kdy se v ekonomice vyskytnou významné problémy. Může jít o hospodářskou krizi, finanční krizi nebo krizi na trhu s nemovitostmi. Krize může být ovšem i příležitostí ke zhodnocení vašich finančních prostředků. Ať už ale nastane z jakéhokoliv důvodu, je důležité se na ni dobře připravit. To znamená odložit si stranou dostatek peněz, abyste dokázali zvládnout nečekané výdaje po dobu několika měsíců a celou situaci mohli překlenout bez větších obtíží. Jedním z faktorů, který může ovlivňovat hodnotu vašich peněz v době krize, je inflace.

Co inflace vlastně znamená a jak nám dokáže uškodit?

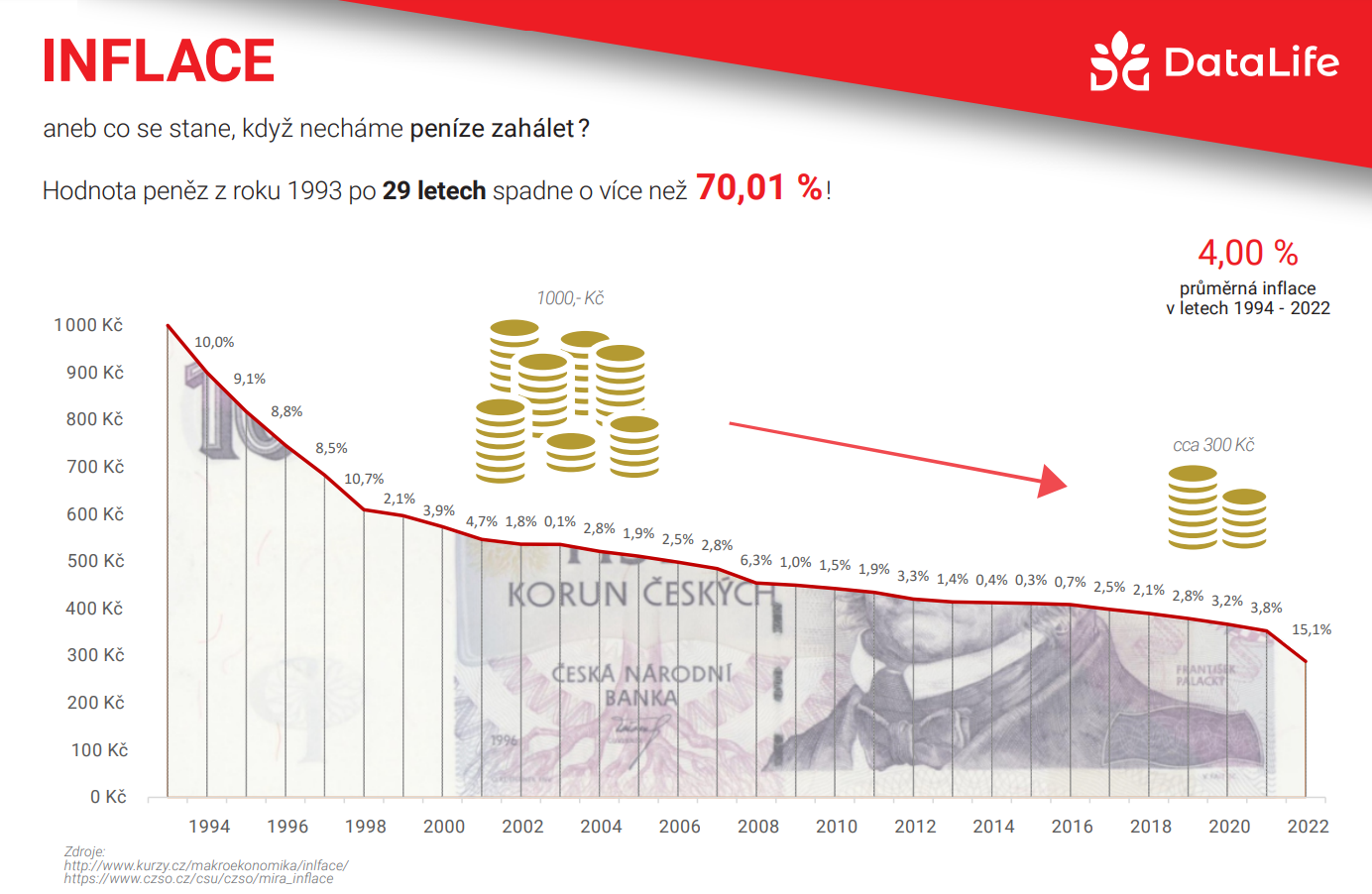

Inflace je růst cen veškerého zboží a služeb v ekonomice. Představte si nákupní košík plný stále stejného zboží, za který ale v budoucnu zaplatíte více peněz, než kolik by vás stál dnes. Inflace tedy pomalu a pozvolna ukrajuje z hodnoty vašich prostředků a snižuje tak jejich kupní sílu. Kdybyste si například před 29 lety uložili do trezoru tisícikorunovou bankovku a nechali ji jen tak ležet, měla by dnes díky inflaci hodnotu pouze necelých 300 Kč. V jednoduchosti se dá říct, že z důvodu inflace se kupní síla téže bankovky (peněz) od roku 1994 do začátku roku 2023 snížila o více než 70 %. Za bankovku téže hodnoty bychom si tedy v roce 2023 koupili asi jen necelou třetinu zboží než v roce 1994.

Pokud bychom se bavili o ročním zhodnocení ve výši kolem 4 % ročně, asi takovým výnosem v dnešní době nikoho neohromíme. Záleží ovšem také na úhlu pohledu.

Vycházejme opět z výše uvedeného příkladu, podle kterého se za posledních 29 let znehodnotila kupní síla peněz o cca 70 %. Pokud bychom jejich hodnotu chtěli pouze uchovat, roční výnos kolem 4 % by na to byl dostačující. Nezískali bychom sice žádný nadvýnos, ale i nízký výnos kolem 4 % p.a. by nám díky složenému úročení za posledních 29 let dokázal udržet kupní sílu našich peněz zhruba na původní hodnotě. Více si můžeme názorně ukázat na následujícím obrázku.

Jak se bránit inflaci?

Účinnou obranou proti inflaci a znehodnocování peněz, je začít s nimi pracovat. Investice představují jednu z možností, jak můžete své finance „přimět“ k růstu. Investice mohou být jak pravidelné, kdy pravidelně investujete určitou částku, tak jednorázové, kdy finanční prostředky investujete všechny najednou, případně kombinace obou možností.

Pravidelnou měsíční investicí stejné částky do podílového fondu si cenu průměrujete. To znamená, že u pravidelné investice určité sumy měsíčně si v dobách růstu i poklesu finančního trhu nakupujute podílové listy za stále stejnou investovanou částku. Při růstu ceny za ni získáte menší počet podílových listů (neboť jsou díky růstu ceny dražší), zatímco při poklesu jejich ceny si jich za stejnou částku nakoupíte více, jelikož je cena za jeden kus podílového listu nižší (za nižší cenu si zákonitě nakoupíte větší počet), a tím si průměrujete jejich cenu. Odborně se toto průměrování ceny nazývá Cost average effect.

V době krize potřebujete mít nejen odložené peníze, ale také s nimi správně nakládat.

Investice představují jednu z možností, jak uchovat kupní sílu peněz. Je ale důležité vybrat vhodné investiční produkty odpovídající vaší povaze, finančním možnostem, stanoveným cílům a rizikovému profilu, který představuje vaši citlivost na růst a pokles vašich investic. Nezapomínejte mít také pro případ nenadálé potřeby odložený dostatek likvidních prostředků, tedy peněz, které můžete ihned vybrat v případě potřeby. Obvykle byste měli mít odložené prostředky na cca 6 měsíců vašich veškerých rodinných výdajů. Jak nám ale ukázalo posledních pár let, pro někoho to může být příliš a jinému to zase nemusí stačit. Nejprve si tedy musíte částku pro případ rezervy v ekonomicky nepříznivých dobách správně definovat.

Existují různé druhy investic, od krátkodobých až po dlouhodobé. Krátkodobé investice jsou často označovány jako konzervativnější, střednědobé jako vyvážené a dlouhodobé jako dynamické.

Pro pravidelné investice dle délky investičního horizontu (doba, po kterou chceme peníze odložit) lze využít například akciové, dluhopisové, nebo smíšené fondy. Pro jednorázové uložení prostředků na kratší čas mohou být v dnešní turbulentní době díky úrokovým sazbám zajímavé i konzervativní termínované vklady, kam ukládáte peníze na předem definovanou dobu s pevně stanoveným úrokem. Termínovaný vklad je pro případ úpadku dané instituce pojištěn, a to fondem pojištění vkladů do výše 100 tisíc EUR na jednoho střadatele v jednom finančním ústavu.

Fondem pojištění vkladů rozumíme pojištění vkladů občanů a firem uložených v bankách, stavebních spořitelnách a družstevních záložnách pro případ jejich krachu.

Investice do drahých kovů

Někteří lidé také vkládají část svých prostředků do drahých kovů, například do zlata, které tvoří dlouhodobou součást portfolia mnoha investorů. Nesmíme však zapomenout, že zlato může být také volatilní a představuje tak jednu z možností, nikoliv jediné řešení. Pokud se kromě podílových fondů rozhodnete část svých peněz uložit do drahých kovů, pamatujte vždy na to, že na zlato se z hlediska boje s inflací nahlíží spíše jako na dlouhodobý investiční nástroj.

Investice do drahých kovů má i svá specifika, například to, že investiční zlato, není zatíženo DPH. Naopak u stříbra s touto daní počítat musíme. Zejména při budoucím prodeji může totiž právě DPH výrazně ovlivnit výnosovost tohoto cenného kovu. Žádná investice není bez rizika a investoři by proto měli počítat i s nečekanými výdaji.

Nákup akcií

Krize je pro mnoho lidí stresujícím obdobím plným nejistoty a obav. Může ale také znamenat příležitost ke změně zaměstnání, k rozvoji nových dovedností nebo k nákupu za nižší ceny. Například na akciovém trhu v období krize často klesají ceny akcií, mnohdy se zase naskytne zajímavá šance k výhodnému nákupu nemovitostí nebo jiného kapitálově náročnějšího zboží.

Pokud se rozhodnete v době krize nakupovat, snažte se udržet si chladnou hlavu a vyhnout se emocionálním rozhodnutím. Rozhodně se vám nevyplatí utrácet peníze pouze proto, že se vám něco zdá „výhodné“, přestože to ve skutečnosti neodpovídá vašim potřebám nebo finančním možnostem. Mějte na paměti, že nákupy by měly být racionální a řízené plánem, nikoliv emocemi.

V době krize je také důležité být při investování uvědomělý. Pokud jste konzervativní povahy, nepodléhejte lákadlu vysokého zhodnocení, ale raději zvolte méně výnosný, konzervativnější produkt. Příliš volatilní portfolio přináší konzervativním investorům emočně velmi vypjaté a nepříjemné situace. Asi nikdo z nás se nechce při čtení výpisu dostávat do „infarktových stavů“. Vždy se proto snažte zůstat obezřetní a přemýšlet racionálně.

Proč je dobré spolupracovat s finančním poradcem?

Finanční poradci vám nabídnou pomocnou ruku s rozhodnutími, která se týkají vašich finančních prostředků. Mohou vám pomoci s plánováním financí, výběrem vhodných investičních produktů nebo s řešením finančních problémů. Existuje několik důvodů, proč se spolupráce s finančním poradcem vyplatí.

Získáte odbornou pomoc

Díky spolupráci s finančním poradcem získáte spolehlivého partnera s rozsáhlými znalostmi a zkušenostmi, které můžete využít při rozhodování o vašich penězích.

Získáte objektivní názor

Finanční poradci nejsou závislí na žádném konkrétním produktu nebo společnosti a poskytnou vám objektivní názor na různé možnosti, které máte k dispozici.

Ušetříte čas a úsilí

Spolupráce s finančním poradcem vám může ušetřit čas a úsilí, které byste museli věnovat hledání vhodných produktů a řešení finančních problémů vlastními silami. Finanční poradci vám s tím pomohou a ušetří vám tak spoustu starostí.

Zvýšíte pravděpodobnost úspěchu

Díky pomoci finančního poradce se můžete lépe rozhodovat, a tím zvýšit pravděpodobnost úspěchu ve vašich finančních záležitostech. Finanční poradci vám mohou pomoci s plánováním vašich financí tak, abyste dosáhli vašich cílů a zajistili si finanční budoucnost.

Uložením peněz na delší dobu a získáním pravidelných úroků můžete uchovat kupní sílu, tedy hodnotu vašich peněz v budoucnu. A to je v době krize nebo období inflace, kdy hodnota peněz klesá, obzvláště důležité.

Křišťálovou kouli nemá nikdo z nás a jak ukázalo několik posledních let, mohou nastat situace, které není možno ani předvídat, ani ovlivnit. Je proto důležité nesázet na jednu kartu, peníze rozdělit na několik částí a zohlednit přitom rizika, výnos a likviditu podle doby, na jakou peníze investujete.