Vlastníte dům nebo byt? A jste si jistí, že máte svůj majetek dostatečně pojištěný? Mnozí lidé, kteří si své nemovitosti v minulosti pojistili, žijí v domnění, že je podobné otázky trápit nemusí. Vždyť jejich obydlí přece kryje pojistka a v případě nějaké nepříjemnosti by jistě dostali kompenzaci. Často ale vůbec netuší, že je jejich nemovitost ve skutečnosti podpojištěná! A už vůbec nemají představu, jak zdrcující následky by taková skutečnost mohla mít, kdyby došlo ke škodné události a pojišťovna by uplatnila krácení výplaty pojistného plnění v poměru dle míry podpojištění.

Co vlastně znamená podpojištění?

Termínem podpojištění se označuje situace, kdy má vlastník svoji nemovitost pojištěnou na nižší částku, než je její hodnota v době pojistné události.

„Majitelé nemovitostí přitom zpravidla nemají o riziku podpojištění vůbec potuchy. V případě, že by došlo ke škodné události, mohli by doslova ztratit střechu nad hlavou. A to platí zejména v kontextu dnešní doby. Za posledních pár let strmý růst cen nemovitostí, stavebního materiálu a lidské práce navýšil hodnotu staveb téměř na dvojnásobek. Jen za posledních několik měsíců se některé materiály zdražily o desítky až stovky procent. Pojistky uzavřené před několika roky tak vůbec neodpovídají reálným cenám na dnešním trhu,“ říká Roman Kroupa ze společnosti DataLife.

Co se stane, když vznikne škodná událost na nemovitosti, která je podpojištěná? To si můžeme ukázat na příkladu vycházejícím z reálných situací, ve kterých se někdy ocitají nešťastní majitelé domů či bytů …

Proč je podpojištění tak rizikové?

Příklad:

Pan Novák si před 7 lety svépomocí postavil nový dům za 3 miliony Kč. Taková cena se z dnešního pohledu jeví spíše jako z říše snů, jelikož při aktuálních cenách by ho stejná výstavba přišla alespoň na dvojnásobek. Pan Novák nechtěl nechat nic náhodě a svůj dům hned od začátku pojistil na stejnou

částku, za kterou si svoji nemovitost postavil. Pojistku si po celých 7 let svědomitě platí a žije v blažené nevědomosti, že by mu případné škody na majetku pojišťovna dostatečně vynahradila. Jenže …

Typický příklad podpojištění z praxe

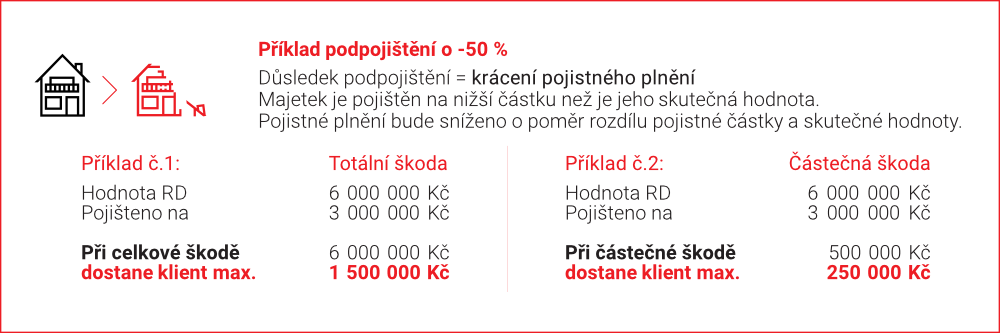

Představme si teď velmi nepříjemný scénář, kdy by dům, ve kterém pan Novák bydlí, postihl přírodní živel a jeho nemovitost zničil. V rámci škodné události by místo přišel obhlédnout likvidátor, který by mu sdělil, že pojistná hodnota jeho domu byla 6 milionů Kč, zatímco on ho měl pojištěný pouze na 3 miliony Kč.

V takové chvíli by si zdrcený pan Novák nejspíš nakonec ještě odechl, že z pojistky dostane alespoň zmíněné 3 miliony Kč a o střechu nad hlavou tak zcela úplně nepřijde. Odpověď z pojišťovny by pro něj ovšem mohla být velmi nepříjemným překvapením, jelikož z jejího pohledu je jeho dům pojištěn pouze na 50 % dnešní hodnoty. Pojišťovna by tudíž mohla uplatnit krácení výplaty pojistného plnění dle poměru míry podpojištění a z jeho pojistky mu vyplatit pouze polovinu pojistné částky!

Z původní šestimilionové nemovitosti tak panu Novákovi zůstane pouze 1,5 milionu Kč a oči pro pláč, protože za takovou částku si nový dům určitě nepořídí. Obzvlášť když z této sumy bude navíc ještě hradit i odklízení zbytků poničené stavby a živlem způsobené škody.

Jste si i v kontextu tohoto příběhu jisti, že nemáte svoji nemovitost podpojištěnou?

Jak kvůli podpojištění nepřijít o střechu nad hlavou

Nechcete se kvůli podpojištění ocitnout ve stejné pasti jako pan Novák z našeho příkladu? Stačí, když si zapamatujete několik zásadních pravidel a budete se jimi při pojišťování nemovitosti řídit.

Když pojišťujete dům, měli byste mít na paměti, že se pojistná částka nerovná ceně tržní, ba právě naopak. Jedním z nejdůležitějších faktorů je, že by pojistná částka měla odpovídat ceně, za kterou byste si stejnou nebo srovnatelnou nemovitost mohli postavit v tuto chvíli jako novostavbu. Ze stejného důvodu nezapomínejte vždy zvážit i lokalitu, kde se tato stavba nachází. Luxusní vila postavená v místě, kde lišky dávají dobrou noc, bude mít jistě o hodně nižší tržní cenu, než její zcela shodné dvojče umístěné v lukrativní poloze blízko většího města.

„Odhlédněte od toho, že jste si dům před lety stavěli svépomocí ve volném čase a stálo vás to výrazně méně, než za kolik se staví dnes. Zamyslete se nad tím, za kolik by vám tuto nemovitost v současnosti postavila stavební firma. Taková cena by se dnes určitě výrazně navýšila, a to nejspíš o miliony korun,“ vysvětluje Roman Kroupa ze společnosti DataLife.

Stanovení pojistné částky a nastavení pojistky

A jak tedy správně určit částku, na kterou byste vaši nemovitost měli pojistit, abyste se vyhnuli riziku podpojištění? V případě, že financujete dům prostřednictvím hypotéky, můžete k tomu využít informace z odhadu. Pojištění uzavírejte na cenu novou, u bytu se pak držte kupní ceny, kterou jste za něj zaplatili. A nenechte se zmást tím, že už má bytový dům pojistku vlastníků jednotek. Ta totiž zahrnuje pojištění budovy jako takové, ale už ne pojištění vaší bytové jednotky včetně stavebních součástí.

„Většina pojišťovacích společností nabízí vícero balíčků s rozdílným rozsahem pojištění i výší limitů pojistného plnění. Obvykle mezi nimi najdete nejlevnější základní, střední a nejvyšší variantu, která bývá z pravidla nejlepší, a trochu si za ni připlatíte. Z mých zkušeností se za plnohodnotné pojištění, které vám umožní v noci v klidu spát, dá považovat varianta nejvyšší. “ vysvětluje Roman Kroupa ze společnosti DataLife.

Když si hned při pořízení nemovitosti vaši pojistku správně nastavíte, stále ještě nad podpojištěním nemáte navždy vyhráno. Ceny nemovitostí, stavebního materiálu i práce neustále rostou a proto byste měli jednou za čas vaši smlouvu znovu projít a zhodnotit, zda její výše stále odpovídá realitě.

Obáváte se, že by i vám mohlo hrozit riziko podpojištění?

Chystáte se pojistit vaši nemovitost a nejste si 100% jistí, jak na to?

Již jste pojistnou smlouvu uzavřeli, ale rádi byste, aby se na ni někdo podíval a poradil vám, zda je v pořádku?

Kontaktujte naše poradce, kteří mají s pojištěním nemovitostí bohaté zkušeností a rádi vám pomohou.

… DataLife, jsme tu pro vás